25 % bis 46 % Steuerbelastung

Betriebsstätte oder Tochtergesellschaft

Neben dem reinen Außenhandel ohne Sitz im Ausland (Direktgeschäft), stellt sich für die Direktinvestition grundsätzlich die Möglichkeit der Begründung einer Tochtergesellschaft oder einer Betriebsstätte. Dabei rücken die zivilrechtlichen Auswirkungen und insbesondere die Höhe der Besteuerung der zu wählenden Organisationsform in den Fokus des Unternehmers, die sich in erheblichem Maße (Unterschiede von 25 % bis 46 %) unterscheiden.

Besteuerung von Tochtergesellschaften in Spanien

Wird die Gründung einer Gesellschaft im Ausland beabsichtigt, kommt die Rechtsform der Personengesellschaft als rechtlich selbstständiges Unternehmen in Betracht, für die im Wesentlichen die gleichen steuerlichen Grundsätze gelten wie für die Betriebsstätte. Wird die Personengesellschaft auch im Ausland als solche qualifiziert, steht einer transparenten Besteuerung nichts im Wege. Zur Erreichung einer strikten Trennung der Besteuerungsebenen (Gesellschaft, Gesellschafter) kommt nur die Errichtung einer Tochtergesellschaft in Form einer Kapitalgesellschaft in Betracht. Die Höhe der Besteuerung der ausländischen Tochterkapitalgesellschaft bemisst sich dabei nach dem Körperschaftsteuersatz des Sitzstaates der Tochtergesellschaft.

Besteuerung von Betriebsstätten in Spanien

Die Betriebsstätte als rechtlich unselbstständiger Teil des im Inland befindlichen Unternehmens, wird nach den von der OECD festgelegten Kriterien als feste Geschäftseinrichtung definiert, durch die die Geschäftstätigkeit eines Unternehmens ganz oder teilweise ausgeübt wird. Die Besteuerung der Betriebsstättengewinne obliegt im Fall von Spanien dem Land, in dem die Betriebsstätte belegen ist. In Deutschland werden die Betriebsstättengewinne von der Besteuerung unter Progressionsvorbehalt freigestellt. Im Ergebnis kommt es somit grundsätzlich nur zu einer einmaligen Besteuerung der Betriebsstättengewinne im Ausland. Trotz ihrer rechtlichen Unselbstständigkeit im Verhältnis zum nationalen Stammhaus unterliegt sie selbstständigen Registrierungs- und Steuererklärungspflichten in Spanien.

| Steuer | Struktur 1 | Struktur 2 | Struktur 3 | Struktur 4 | Struktur 5 | Struktur 6 |

|---|---|---|---|---|---|---|

| Steuerlast in Spanien | 362,50 € | 250,00 € | 250,00 € | 362,50 € | 250,00 € | 250,00 € |

| Steuerlast in Deutschland | 97,50 € | 195,94 € | 187,50 € | 0,00 € | 0,00 € | 0,00 € |

| Steuerlast Total | 460,00 € | 445,94 € | 437,50 € | 362,50 € | 250,00 € | 250,00 € |

| Effektive Steuerrate | 46,00 % | 44,59 % | 43,75 % | 36,25 % | 25,00 % | 25,00 % |

Struktur 1 - 46 %

Struktur 2 - 44,59 %

Struktur 3 - 43,75 %

Struktur 4 - 36,25 %

Struktur 5 - 25 %

Struktur 6 - 25 %

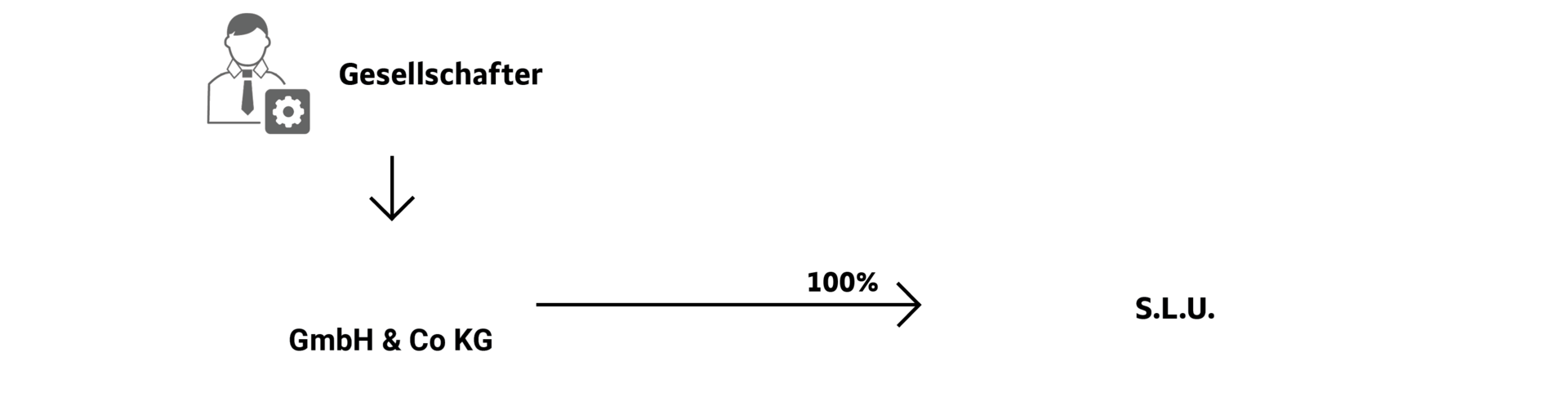

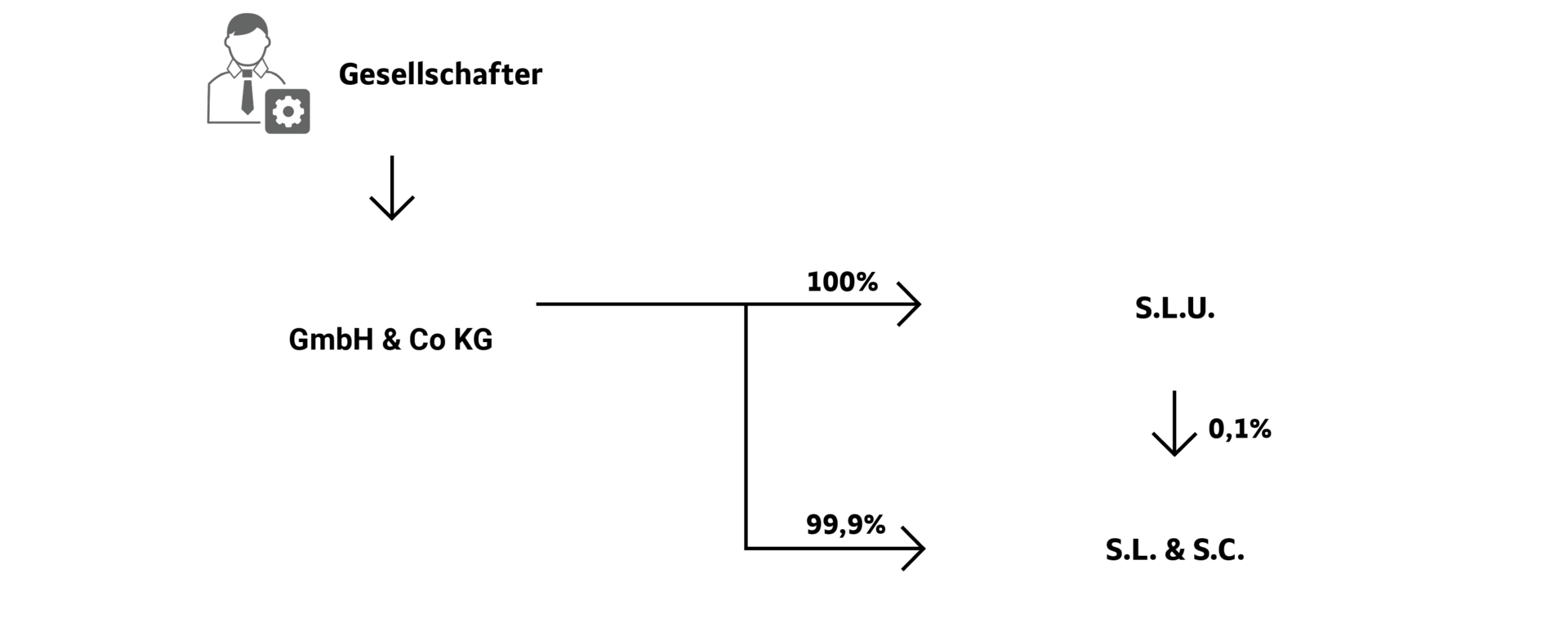

Eine deutsche GmbH & Co. KG gründet in Spanien eine Sociedad de responsabilidad Limitada (S.L. - vergleichbar mit der deutschen GmbH).

Rechtsgrundlage

Körperschaftsteuer: Personengesellschaften unterliegen nicht der Körperschaftsteuer. Diese Gesellschaftsform wird transparent besteuert. Die Einkünfte der Gesellschaft werden gesondert und einheitlich festgestellt und den Gesellschaftern zugerechnet. Eine Besteuerung und die Feststellung der Einkünfte erfolgt auf Ebene der Gesellschafter mit dem persönlichen Einkommensteuersatz.

Persönliche Einkommensteuer: Dividenden werden auf Ebene der Gesellschafter besteuert. Sie unterliegen dem Teileinkünfteverfahren, wonach 40% der Einkünfte steuerfrei sind.

Körperschaftsteuer: Kapitalgesellschaften und bestimmte Personengesellschaften unterliegen mit einem Steuersatz von 25% in Spanien der Besteuerung.

Ausschüttung von Dividenden: Der Gesellschafter (hier die deutsche GmbH & Co. KG) der spanischen Kapitalgesellschaft (S.L) unterliegt mit den Dividenden in Deutschland nicht der Einkommensbesteuerung, die Mutter-Tochter-Richtlinie und Art. 14. der Vorschrift für nicht in Spanien ansässige Steuerpflichtige sind nicht anwendbar. Die Dividenden sind in Spanien mit einem Steuersatz von 15% zu besteuern (Art 10 DBA Deutschland/ Spanien).

Beispiel mit 1.000,00 € Gewinn in Spanien

| Steuerbelastung in Deutschland | |

| GmbH & Co. KG | |

| Gewinn | 750,00 € |

| Steuerbetrag | 0,00 € |

| Gesellschafter | |

| Gewinnanteil | 750,00 € |

| Steuersatz (geschätzt) | 28,00 % |

| Steuerbetrag | 210,00 € |

| Quellensteuer | -112,50 € |

| Steuerbetrag gesamt | 97,50 € |

| Steuerbelastung in Spanien | |

| S.L.U. | |

| Gewinn | 1000,00 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 250,00 € |

| Dividende | |

| Dividende | 750,00 € |

| Quellensteuersatz | 15,00 % |

| Quellensteuerbetrag | 112,50 € |

Fazit

| Gesamtsteuerbelastung: | 460,00 € |

| Gesamtsteuerrate: | 46,00 % |

GmbH – S.L.U. > 44,59 % Steuerbelastung

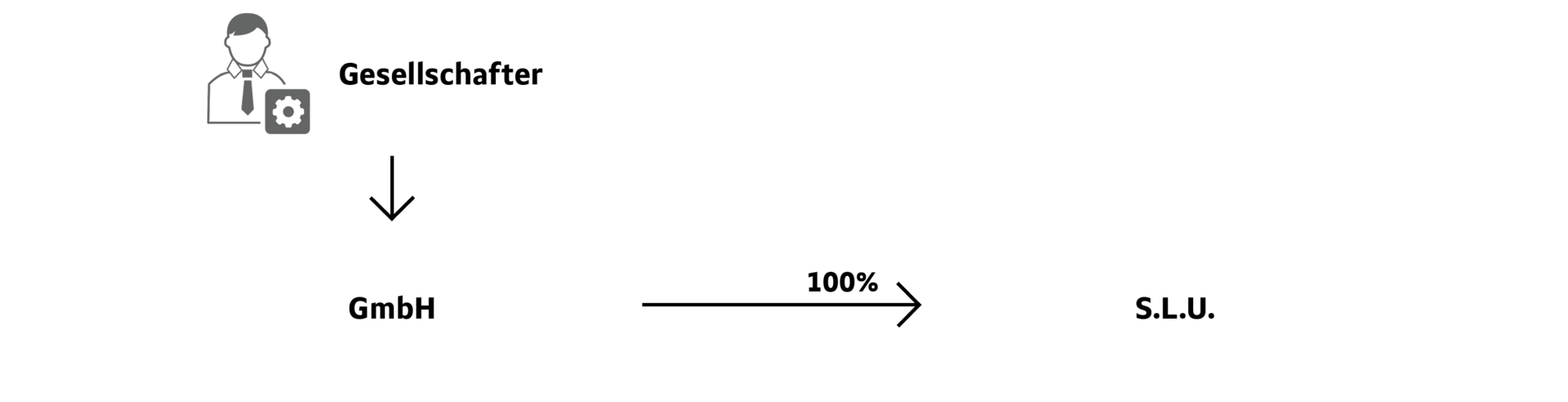

Eine deutsche GmbH gründet in Spanien eine Sociedad de responsabilidad Limitada (S.L. - vergleichbar mit der deutschen GmbH).

Rechtsgrundlage

Körperschaftsteuer: Dividendeneinkünfte sind auf Ebene der Körperschaft mit einem effektiven Steuersatz von 1,5% zu versteuern.

Persönliche Einkommensteuer: Ausschüttungen/Dividenden der deutschen Kapitalgesellschaft an deren Anteilseigner sind mit 25% Abgeltungsteuer zzgl. Solidaritätszuschlag und ggf. Kirchensteuer zu besteuern.

Körperschaftsteuer: Kapitalgesellschaften und bestimmte Personengesellschaften unterliegen mit einem Steuersatz von 25% in Spanien der Besteuerung.

Ausschüttung von Dividenden: Da der Gesellschafter (Deutsche GmbH) der spanischen Kapitalgesellschaft (S.L.U.) in Deutschland der Körperschaftsteuer unterliegt, sind die Dividenden in Spanien nicht zu besteuern, die Regelung der Mutter-Tochter-Richtlinie und Art. 14. Steuervorschrift für Nichtansässige finden Anwendung. Es wird kein Quellensteuerabzug vorgenommen.

Beispiel mit 1.000,00 € Gewinn in Spanien

| Steuerbelastung in Deutschland | |

| GmbH | |

| Gewinn | 750,00 € |

| Effektiver Steuersatz | 1,50 % |

| Steuerbetrag | 11,25€ |

| Gesellschafter | |

| Gewinnanteil | 738,75 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 184,69 € |

| Steuerbelastung in Spanien | |

| S.L.U. | |

| Gewinn | 1000,00 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 250,00 € |

| Dividende | |

| Dividende | 750,00 € |

| Quellensteuer | 0,00 € |

Fazit

| Gesamtsteuerbelastung: | 445,94 € |

| Gesamtsteuerrate: | 44,59 % |

GmbH – S.L. & S.C. > 43,75 % Steuerbelastung

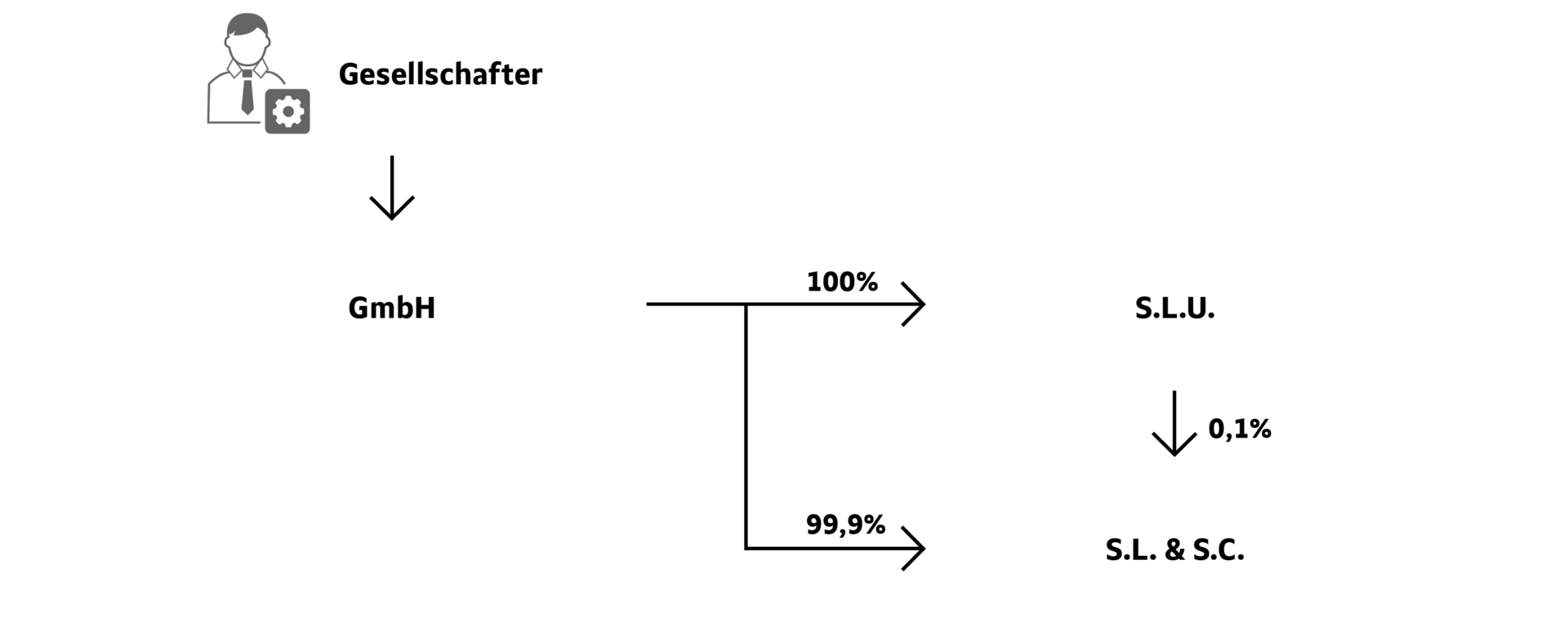

Eine deutsche GmbH gründet in Spanien eine Sociedad de responsabilidad Limitada (S.L.) und eine Sociedad Comanditaria (S.C.). Die S.L. & S.C. ist mit der deutschen GmbH & Co. KG vergleichbar, wird jedoch in Spanien nicht als Personengesellschaft, sondern als Kapitalgesellschaft behandelt.

Rechtsgrundlage

Körperschaftsteuer: Da die spanische Gesellschaft (S.L.& S.C.) in Deutschland als Betriebsstätte auf spanischem Boden angesehen wird, werden Einkünfte aus derselben in Deutschland von der Besteuerung nach Art. 22 des DBA Deutschland/ Spanien freigestellt.

Persönliche Einkommensteuer: Ausschüttungen/Dividenden der deutschen Kapitalgesellschaft an deren Anteilseigner sind mit 25% Abgeltungsteuer zzgl. Solidaritätszuschlag und ggf. Kirchensteuer zu besteuern.

Körperschaftsteuer: Kapitalgesellschaften und bestimmte Personengesellschaften unterliegen mit einem Steuersatz von 25% in Spanien der Besteuerung.

Ausschüttung von Dividenden: Da der Gesellschafter (deutsche GmbH) der spanischen Personengesellschaft (S.L. & S.C.) in Deutschland der Körperschaftsteuer unterliegt, sind die Dividenden in Spanien nicht zu besteuern, die Regelung der Mutter-Tochter-Richtlinie und Art. 14. Steuervorschrift für Nichtansässige finden Anwendung. Es wird kein Quellensteuerabzug vorgenommen.

Beispiel mit 1.000,00 € Gewinn in Spanien

| Steuerbelastung in Deutschland | |

| GmbH | |

| Gewinn | 750,00 € |

| Steuerbetrag | 0,00 € |

| Gesellschafter | |

| Gewinnanteil | 750,00 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 187,50 € |

| Steuerbelastung in Spanien | |

| S.L.U. | |

| Gewinn | 1000,00 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 250,00 € |

| Dividende | |

| Dividende | 750,00 € |

| Quellensteuer | 0,00 € |

Fazit

| Gesamtsteuerbelastung: | 437,50 € |

| Gesamtsteuerrate: | 43,75 % |

GmbH & Co. KG – S.L. & S.C. > 36,25 % Steuerbelastung

Eine deutsche GmbH & Co. KG gründet in Spanien eine Sociedad de responsabilidad Limitada (S.L.) und eine Sociedad Comanditaria (S.C.). Die S.L.& S.C. ist mit der deutschen GmbH & Co. KG vergleichbar, wird jedoch in Spanien nicht als Personengesellschaft, sondern als Kapitalgesellschaft behandelt.

Rechtsgrundlage

Körperschaftsteuer: Personengesellschaften unterliegen nicht der Körperschaftsteuer. Diese Gesellschaftsform wird transparent besteuert. Die Einkünfte der Gesellschaft werden gesondert und einheitlich festgestellt und den Gesellschaftern zugerechnet. Eine Besteuerung und die Feststellung der Einkünfte erfolgt auf Ebene der Gesellschafter.

Persönliche Einkommensteuer: Da die spanische Personengesellschaft (S.L. & S.C.) in Deutschland als Betriebsstätte auf spanischem Boden angesehen wird, werden die Einkünfte aus derselben in Deutschland von der Besteuerung nach Art. 22 des DBA Deutschland/ Spanien unter Berücksichtigung des Progressionsvorbehaltes freigestellt.

Körperschaftsteuer: Kapitalgesellschaften und bestimmte Personengesellschaften unterliegen mit einem Steuersatz von 25% in Spanien der Besteuerung.

Ausschüttung von Dividenden: Der Gesellschafter (hier die deutsche GmbH & Co. KG) der spanischen Kapitalgesellschaft (S.L & S.C.) unterliegt mit den Dividenden in Deutschland nicht der Einkommensbesteuerung, die Mutter-Tochter-Richtlinie und Art. 14. der Vorschrift für nicht in Spanien ansässige Steuerpflichtige sind nicht anwendbar. Die Dividenden sind in Spanien mit einem Steuersatz von 15% zu besteuern (Art. 10 DBA Deutschland/ Spanien).

Beispiel mit 1.000,00 € Gewinn in Spanien

| Steuerbelastung in Deutschland | |

| GmbH & Co. KG | |

| Gewinn | 750,00 € |

| Steuerbetrag | 0,00 € |

| Gesellschafter | |

| Gewinnanteil | 750,00 € |

| Steuerbetrag | 0,00 € |

| Steuerbelastung in Spanien | |

| S.L. & S.C. | |

| Gewinn | 1000,00 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 250,00 € |

| Dividende | |

| Dividende | 750,00 € |

| Quellensteuersatz | 15,00 % |

| Quellensteuerbetrag | 112,50 € |

Fazit

| Gesamtsteuerbelastung: | 362,50 € |

| Gesamtsteuerrate: | 36,25 % |

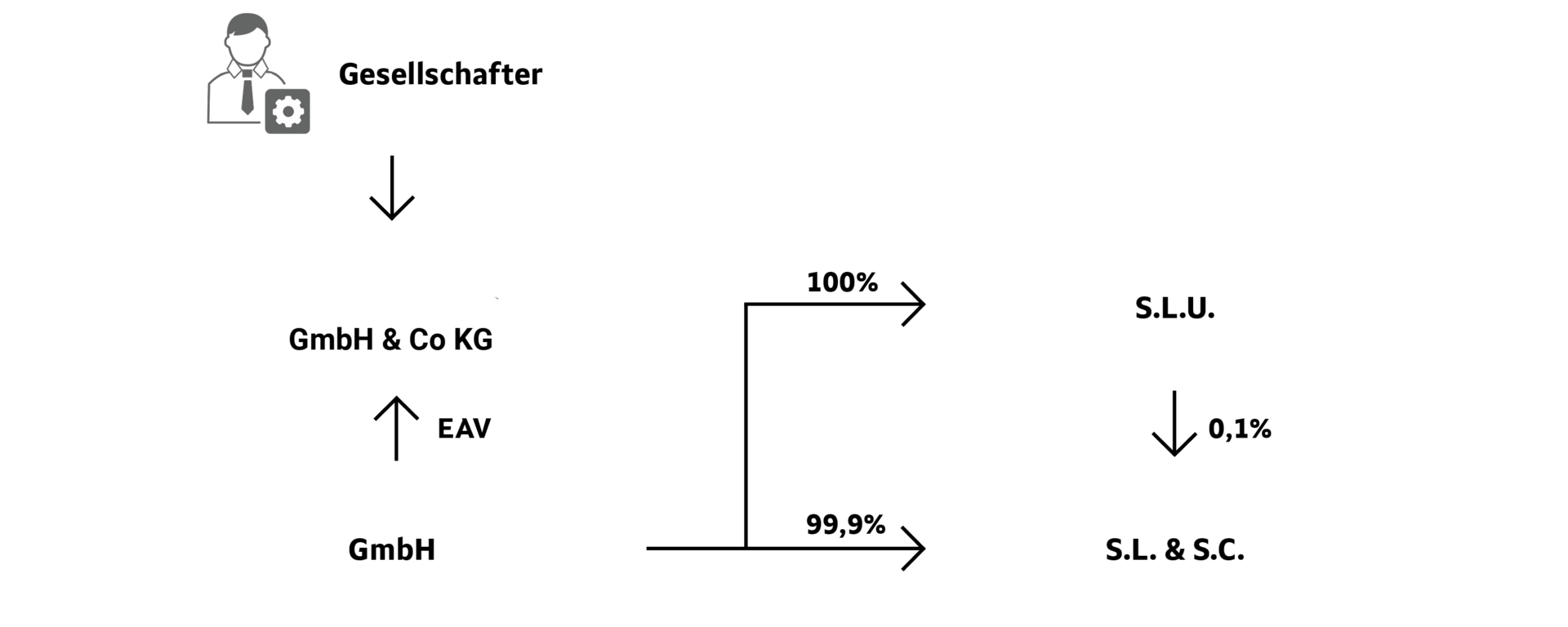

GmbH & Co. KG – GmbH - S.L. & S.C. > 25 % Steuerbelastung

Eine deutsche GmbH gründet in Spanien eine Sociedad de responsabilidad Limitada (S.L.) und eine Sociedad Comanditaria (S.C.). Die S.L.& S.C. ist mit der deutschen GmbH & Co. KG vergleichbar, wird jedoch in Spanien nicht als Personengesellschaft, sondern als Kapitalgesellschaft behandelt. Die Besonderheit dieser Struktur liegt in dem Ergebnisabführungsvertrag (EAV) der deutschen GmbH an eine deutsche GmbH & Co. KG.

Rechtsgrundlage

Körperschaftsteuer: Auf Grund des Ergebnisabführungsvertrages (EAV) zwischen der GmbH und der GmbH & Co. KG wird das Einkommen der GmbH der GmbH & Co. KG zugerechnet. Voraussetzung für die Durchführung des Ergebnisabführungsvertrags ist, dass die GmbH & Co. KG (Organträger) gewerbliche Einkünfte erzielt.

- Personengesellschaften unterliegen nicht der Körperschaftsteuer. Diese Gesellschaftsform wird transparent besteuert. Die Einkünfte der Gesellschaft werden gesondert und einheitlich festgestellt und den Gesellschaftern zugerechnet.

Persönliche Einkommensteuer: Da die spanische Personengesellschaft (S.L. & S.C.) in Deutschland als Betriebsstätte auf spanischem Boden angesehen wird, werden die Einkünfte aus derselben in Deutschland von der Besteuerung nach Art. 22 des DBA Deutschland/ Spanien freigestellt. Die Einkünfte unterliegen jedoch dem Progressionsvorbehalt, wodurch sich der Steuersatz auf die sonstigen Einkünfte erhöhen kann.

Körperschaftsteuer: Kapitalgesellschaften und bestimmte Personengesellschaften unterliegen mit einem Steuersatz von 25% in Spanien der Besteuerung.

Ausschüttung von Dividenden: Der Gesellschafter (hier die deutsche GmbH) der spanischen Kaptalgesellschaft (S.L & S.C.) ist Subjekt der Körperschaftsteuer, die Mutter-Tochter-Richtlinie und Art. 14. der Vorschrift für nicht in Spanien ansässige Steuerpflichtige sind anwendbar. Die Dividenden sind in Spanien nicht zu besteuern. Ein Quellensteuerabzug in Spanien wird nicht vorgenommen.

Beispiel mit 1.000,00 € Gewinn in Spanien

| Steuerbelastung in Deutschland | |

| GmbH | |

| Gewinn | 750,00 € |

| Steuerbetrag | 0,00 € |

| GmbH & Co. KG | |

| Gewinn | 750,00 € |

| Steuerbetrag | 0,00 € |

| Gesellschafter | |

| Gewinnanteil | 750,00 € |

| Steuerbetrag | 0,00 € |

| Steuerbelastung in Spanien | |

| S.L. & S.C. | |

| Gewinn | 1000,00 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 250,00 € |

| Dividende | |

| Dividende | 750,00 € |

| Quellensteuer | 0,00 € |

Fazit

| Gesamtsteuerbelastung: | 250,00 € |

| Gesamtsteuerrate: | 25,00 % |

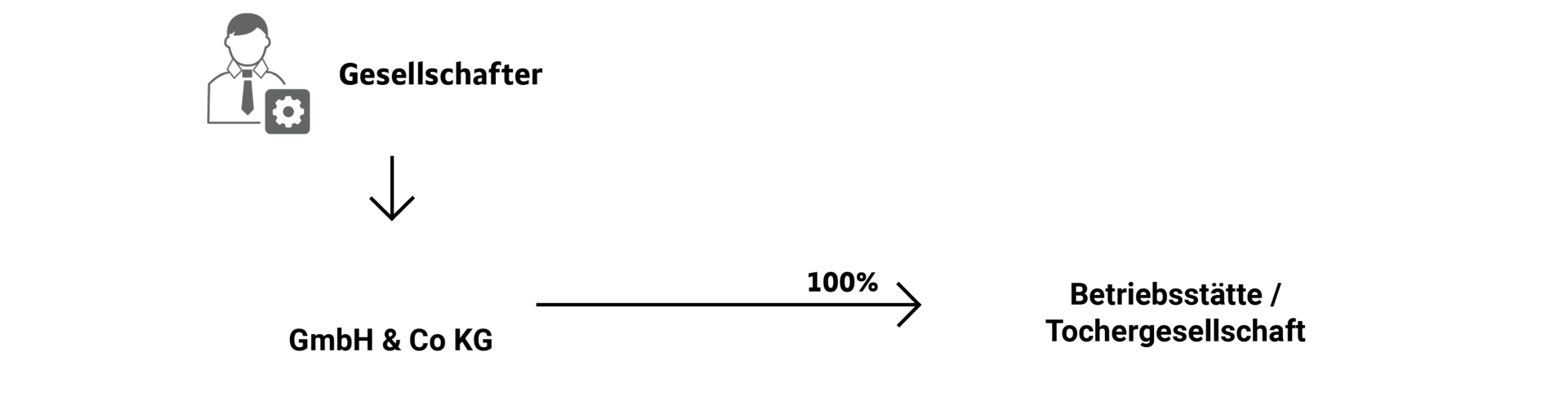

GmbH & Co. KG – Betriebsstätte (EP) > 25 % Steuerbelastung

Eine deutsche GmbH & Co. KG gründet in Spanien eine Betriebsstätte (Establecimiento permanente - EP) nach den Vorgaben des Art. 5 des geltenden DBA zwischen Deutschland und Spanien. Die EP wird in Spanien nicht als Personengesellschaft, sondern als Kapitalgesellschaft behandelt.

Rechtsgrundlage

Körperschaft- oder Einkommensteuer: Personengesellschaften unterliegen nicht der Körperschaft- oder Einkommensteuer. Diese Gesellschaftsform wird transparent besteuert. Die Einkünfte der KG werden gesondert und einheitlich festgestellt und den Gesellschaftern zugerechnet. Eine Besteuerung und die Feststellung der Einkünfte erfolgt auf Ebene der Gesellschafter.

Persönliche Einkommensteuer: Die Tätigkeiten der deutschen KG in Spanien werden als Betriebsstätte auf spanischem Boden angesehen. Die Einkünfte aus der spanischen Betriebsstätte werden in Deutschland von der Besteuerung nach den Regelungen des DBA Deutschland/Spanien unter Anwendung des Progressionsvorbehaltes freigestellt.

Körperschaftsteuer: Kapitalgesellschaften und Personengesellschaften (hier die deutsche KG) unterliegen mit einem Steuersatz von 25 % in Spanien der Besteuerung.

Ausschüttung von Dividenden: Da die Betriebsstätte zivilrechtlich die deutsche KG ist und es sich um ein und dieselbe Person handelt, kann keine Dividende gezahlt werden. Ein Quellensteuerabzug in Spanien ist nicht vorzunehmen.

Beispiel mit 1.000,00 € Gewinn in Spanien

| Steuerbelastung in Deutschland | |

| GmbH & Co. KG | |

| Gewinn | 750,00 € |

| Steuerbetrag | 0,00 € |

| Gesellschafter | |

| Gewinnanteil | 750,00 € |

| Steuerbetrag | 0,00 € |

| Steuerbelastung in Spanien | |

| Betriebsstätte | |

| Gewinn | 1000,00 € |

| Steuersatz | 25,00 % |

| Steuerbetrag | 250,00 € |

| Überweisung nach Deutschland | |

| Dividende | 750,00 € |

| Quellensteuer | 0,00 € |

Fazit

| Gesamtsteuerbelastung: | 250,00 € |

| Gesamtsteuerrate: | 25,00 % |

Willi pedia Podcasts zum Thema

pedia Podcasts zum Thema

Beratungsanfrage

Vielen Dank für Ihr Interesse an unseren Dienstleistungen.

Ein Experte aus dem zuständigen Kompetenzzentrum wird Ihre Anfrage bearbeiten und sich bei Ihnen melden.